Вычет за обучение ребёнка: кто получает и как увеличить выплату?

Напомним, налоговый вычет — возврат уплаченного налога за социально значимые расходы. Его можно получить за обучение, лечение, покупку квартиры, благотворительность, инвестиции и пенсионные накопления. Из этой статьи вы узнаете, как получить максимальный налоговый вычет за обучение ребёнка.

За какие образовательные услуги можно получить вычет?

Получить вычет можно за любые платные образовательные услуги, если у организации есть лицензия, а у вас заключён с ней договор.

Важные условия, чтобы получить налоговый вычет за образование ребёнка:

-

У образовательного учреждения обязательно должна быть именно лицензия. С российскими организациями обычно нет проблем, а вот с иностранными — случаются.

-

В договоре должно быть написано, что услуги образовательные. Если это услуги по уходу или присмотру, то вычет не дадут. За покупку методических материалов, оплату общежития вернуть деньги тоже нельзя.

Дистанционное обучение

Согласно НК РФ, налоговый вычет за образование ребёнка можно получить только на очной форме обучения. Это вносит путаницу: может показаться, что невозможно получить вычет за дистанционное обучение. На самом деле вычет получить можно, если дистанционное обучение — это технология, а не формат. Об этом прямо говорят в том числе на официальном сайте «Госуслуг»:

Редакция связалась с ФНС, и в телефонном разговоре инспекторы нам разъяснили, что подавать заявление на возврат НДФЛ за дистанционное образование ребёнка стоит, если у образовательной организации есть лицензия на обучение, составлен договор и нет прочих препятствий к получению вычета (их подробно обсудим дальше).

Особенности налогового вычета за дистанционное обучение подписчикам Журнала «ИнтернетУрок» разъясняет юрист.

Ирина Ярцева, эксперт по семейному законодательству, член Ассоциации юристов России:

«Очное обучение может проходить дистанционно. Для подтверждения права на налоговый вычет нужно представить документы, подтверждающие факт оказания образовательных услуг ребёнку налогоплательщика:

договор с учебным заведением с указанием в нём очной формы обучения ребёнка;

справку из учебного заведения о предоставлении образовательных услуг в конкретном налоговом периоде по очной форме;

выписку из локальных документов организации или копии таких документов о предоставлении образовательных услуг по очной форме».

Онлайн-курсы

За онлайн-курсы ребёнка тоже можно получить налоговый вычет, потому что это не заочная форма обучения. Даже если вы не посещаете образовательное учреждение, а подключаетесь к урокам в интернете, обучение считается очным, но с использованием дистанционной технологии.

Важно! Внимательно смотрите на договор оплаты курсов ребёнка. Вычет дадут, если школа официально предоставила вам именно образовательные услуги.

Кружки в детском саду

Нельзя получить вычет с родительской платы. Зато можно получить его за кружки, которые организует садик и собирает за них плату. За частные детские сады тоже можно получить вычет, но помним про обязательные условия: у сада должна быть лицензия и услуги по факту и документам должны быть образовательными.

Автошкола

Можно получить налоговый вычет за обучение старшеклассника в автошколе: причём и за теорию, и за практику. Но только при условии, что у школы есть лицензия на образовательную деятельность.

Кто из родителей получает налоговый вычет?

Оба родителя не могут получить вычет за одного и того же ребёнка. Например, если мать уже оформила налоговый вычет, то отец теряет право на возврат НДФЛ за этого ребёнка. Если детей несколько, то один родитель может оформить вычет на одного, второй — на другого.

Кого считают родителями при выплате налогового вычета за образование ребёнка:

-

Родителями считают отца и мать, которые вписаны в свидетельство о рождении ребёнка. В браке они или нет — неважно.

-

Новый муж матери ребёнка не имеет права на вычет, даже если этот мужчина оплачивает обучение её ребёнка. Однако если отчим оплачивает обучение ребёнка и при этом состоит в официальном браке с их мамой, то жена вправе заявить на вычет. А вот в гражданском браке получить вычет не удастся.

-

Если биологический отец не вписан в свидетельство о рождении, он тоже не получает вычет за ребёнка.

-

Вычет за образование ребёнка получает тот родитель, кто указан в договоре на образование. Исключение: супруги в официальном браке. Если договор заключила жена, а вычет заявляет муж, то выплату одобрят, потому что расходы и доходы у семьи общие.

Если хотите получить вычет за образование ребёнка, то вам невыгодно оформлять договор на бабушек или дедушек. Например, образование ребёнка оплатила бабушка, и она же подписала договор. Родители не смогут получить вычет, потому что договор оформлен не на них. А бабушка тоже не получит возврат, даже если работает по ТК, потому что вычет могут получить только родители.

Насколько важна форма трудоустройства получателя вычета?

Технически налоговый вычет — возврат уплаченного в бюджет налога на доходы физических лиц (НДФЛ). Логично, что этот вычет может получить только тот, кто уплачивает НДФЛ, то есть сотрудник, который работает по трудовому договору или по договору ГПХ, но с соблюдением трёх условий.

Условия при работе по ГПХ, чтобы получить вычет за образование ребёнка:

-

Статус резидента РФ.

-

Есть доходы, которые облагаются НДФЛ по ставке 13 %: зарплата, гонорар по договору ГПХ, доход от арендной платы, доход от продажи имущества, проценты по вкладам.

-

Расходы подтверждены документально.

В остальных случаях налоговый вычет не положен. Но с помощью юристов мы нашли для вас лазейки в законах.

Почему не все россияне получают налоговый вычет за образование и как всё-таки его получить

Могут ли получить вычет нерезиденты?

Нерезидентам вычет не положен. Ими считают тех, кто отсутствует в России больше 183 дней. Здесь легко запутаться с датами. Вычет оформляют в текущем году за предыдущий, поэтому даже если вы сейчас за границей, то можете подать заявление на вычет за прошлый год, когда были в России. Налоговые инспекторы будут смотреть статус не на день подачи заявления, а на последний календарный день года, за который вы получаете вычет.

Допустим, вы стали нерезидентом в 2023 году, а вычет получаете за 2021-й. Вам одобрят возврат. Правило работает наоборот: если в 2021-м вы были нерезидентом, то в 2023 году, когда вернули себе резидентство, вычет за 2021-й не получите.

Важно! Статус резидента ФНС оценивает на последний день года. Например, в первых месяцах года вы были нерезидентом, потом вернулись в РФ, и к 31 декабря статус уже поменялся на резидента. Право на вычет за этот год есть.

За какой срок можно получить вычет за обучение детей?

Вычет можно получить, когда расходы за обучение были сделаны в том же году, что и уплачен НДФЛ.

Например, в 2021 году автор статьи была самозанятой, по трудовому договору не работала, но на обучение ребёнка потратила 20 000 рублей. В 2022 году устроилась на работу по трудовому договору, но расходов на обучение ребёнка уже не было. Я не могу подать заявление на возврат налога по расходам за 2021 год, поскольку НДФЛ уплачен в 2022 году.

Срок давности по налоговому вычету — три года. В 2025 году вы можете сделать возврат НДФЛ по расходам за 2022, 2023 и 2024 годы.

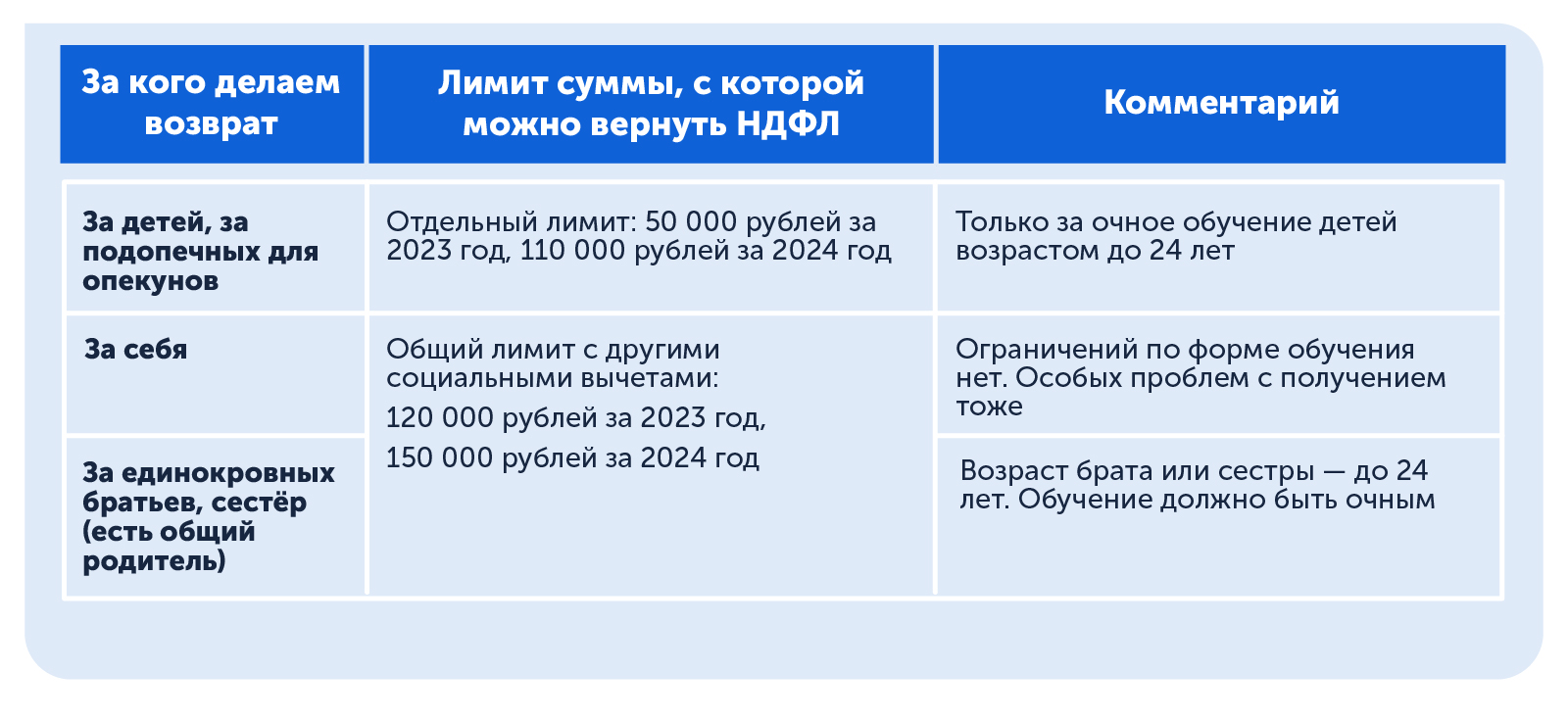

Сколько денег можно вернуть за обучение ребёнка?

Для начала разберёмся, как работает система. Можно вернуть только уплаченный НДФЛ от расходов на образование ребёнка возрастом до 24 лет. Однако вернуть 13 % со всех расходов на обучение ребёнка не получится. На налоговый вычет по платежам за образование детей, которые сделаны в 2024 году установлен лимит — 110 000 рублей на каждого ребёнка в общей сумме на обоих родителей. Если вы потратили меньше лимита, остаток суммы не переносится на следующий год, он просто сгорает. Если же вы потратили больше, то вернуть более 50 000 тоже не получится.

Выходит, что за обучение ребёнка максимально можно получить 13 % лимита, то есть 1 400 рублей. Если в семье несколько детей, лимит распространяется на каждого ребёнка в отдельности. Предположим, у вас двое детей и за обучение каждого вы платите 31 500 рублей в год. Тогда за 2024 год вы сможете получить:

(31 500 рублей ∙ 0,13) + (31 500 рублей ∙ 0,13) = 8190 рублей

А теперь хорошая новость — в 2024 году вернуть получится намного больше. Лимит суммы, из которой можно получить вычет, увеличат более чем в два раза.

Ирина Ярцева, эксперт по семейному законодательству, член Ассоциации юристов России:

«С 1 января 2024 года вступили в силу изменения в ст. 219 Налогового кодекса РФ (Федеральный закон от 28.04.2023 г. № 159-ФЗ). Совокупный размер суммы для налоговых вычетов увеличивается со 120 000 до 150 000 рублей, а размер суммы для налогового вычета на обучение детей и подопечных вырастет с 50 000 до 110 000 рублей на каждого ребёнка в общей сумме на обоих родителей (опекуна или попечителя). То есть начиная с 2025 года можно будет возвращать повышенный налоговый вычет за образование детей: 13 % суммы до 110 000 рублей, то есть до 14 300 рублей».

Важно! Вычет можно сделать только с официально учтённых доходов, с которых уплачен налог на доходы. Если вы платили репетитору без юридического статуса или не оформили оплату наличными, доказать факт оплаты почти невозможно. Но если занимались в школе с лицензией на образовательные услуги, то можете получить налоговый вычет.

Кому в вычете могут отказать?

Важно запастись терпением и скрупулёзно собрать документы, ведь если поторопиться — в вычете могут отказать.

Олег Матюнин, адвокат, управляющий партнёр Адвокатского бюро г. Москвы «Матюнины и Партнёры»:

«Отказать в вычете за образование ребёнка могут по следующим основаниям:

ребёнок старше 24 лет;

у заявителя вычета (у родителя) за налоговый период отсутствовали перечисления налога на доходы физических лиц;

расходы на обучение ребёнка не подтверждены документально;

у образовательного учреждения отсутствует или просрочена лицензия на ведение образовательной деятельности.

При получении налогового вычета поможет лайфхак: если вам не дают копию лицензии на образовательную деятельность учебного заведения, то её можно скачать с сайта этого учебного заведения. Данные документы такие заведения всегда выкладывают на официальный сайт для подтверждения права ведения такой деятельности».

Ещё один лайфхак: скачать выписку можно в Реестре лицензий с сайта Федеральной службы надзора в сфере образования и науки. Тогда не понадобится искать лицензию на сайте школе. Например, на сайте «Скайенг» я так и не нашла лицензию.

Когда налоговый вычет придётся вернуть?

Возможны ситуации, когда налоговая начислит вычет на образование ребёнка и потребует уплаченный вычет обратно.

-

Образование оплачено материнским капиталом. Налоговый вычет можно получить только за расходы из собственных средств. Материнский капитал сюда не относится. Если вы получили вычет за обучение детей, оплаченное маткапиталом, то деньги придётся вернуть.

-

Вычет выдан по ошибке. Например, мы много говорим о том, что возврат НДФЛ можно сделать только за образовательные услуги. Но что считать образовательными услугами, а что нет, это тонкий момент. Так, образовательными услугами считаются те, что проведены по утверждённой программе, по утверждённому графику. Инспектор может не знать об этих нюансах и одобрить вычет.

-

Вычет выдан нерезиденту. Возврат НДФЛ в некоторых случаях можно делать год в год. Если вы делали возврат НДФЛ в текущем году, а к концу его оказалось, что статус — нерезидент, то вычет придётся вернуть.

Как получить максимальный налоговый вычет?

А сейчас самое приятное — узнали для вас лайфхаки, которые помогут вернуть максимальную сумму за образование ребёнка.

Вдумчиво выбрать, от чьего лица оплатите обучение

Поскольку вычет дают тому, кто платит за образовательные услуги, не оформляем договор на бабушек, дедушек, тётю или дядю. Если они хотят помочь, то просим перечислить деньги на счёт родителей, а оплачивать выгодно только от имени родных родителей, иначе вычет на образование ребёнка не предоставят.

Напоминаем, лимит в 110 000 рублей — общий для родителей. Именно поэтому важно выбрать из двоих того, кто работал официально и получает больше. Это важно, потому что нельзя получить вычет больше, чем уплачено НДФЛ. Например, у жены небольшая официальная зарплата, и она не может получить максимум по возврату. Тогда выгоднее заявляться мужу.

Есть ещё более смелый вариант — оплатить обучение от имени трудоустроенного ребёнка: того, который будет учиться, или его брата или сестры.

Людмила Мельникова, эксперт по налоговым вычетам:

«Чтобы получить вычет за обучение школьника больше 14 300 за 2024 год, можно оформить договор обучения на старшего брата или сестру (при условии, что они трудоустроены). В отличие от вычета за образование ребёнка, лимит на сумму, от которой можно получить налоговый вычет за обучение братьев и сестёр, составляет максимум 150 000 рублей. А значит, на карту можно получить до 19 500 в 2025 году.

Иногда также выгоднее оформить вычет на самого школьника, а не на родителя. Например, если старшеклассник официально подрабатывает, сам он может получить вычет за своё обучение до 19 500 за обучение 2025 года».

Платить частями, когда это выгоднее

С точки зрения налогового вычета не всегда выгодно оплачивать образование ребёнка вперёд. Если в декабре 2023 заплатите полную сумму за обучение в 2024 году, то выйдете за пределы лимита, то есть часть вычета потеряется. Юристы рекомендуют действовать хитрее.

Татьяна Чумикова, юрист:

«Не стоит оплачивать обучение заранее в размере большем, чем максимальный размер вычета в календарном году. Например, обучение за год стоит 100 000 рублей. Некоторые родители предпочитают оплатить сразу за несколько лет обучения. Но в таком случае налоговый вычет будет ограничен максимальной суммой лимита. В случае если нужно внести сумму более 110 000 рублей, разделите оплату по календарным годам. Например, внесите предельную сумму лимита до декабря, а остаток суммы — в январе следующего года. Так сможете получить налоговый вычет в большем размере».

Подробнее математику расчётов объясняет другой юрист.

Людмила Мельникова, эксперт по налоговым вычетам, налоговый консультант по сделкам с недвижимостью:

«Вычет можно увеличить искусственно, если разделить оплату обучения по годам. Например, Анне нужно оплатить трёхмесячные курсы обучения ребёнка в онлайн-школе в размере 100 000 рублей. Курсы приходятся на конец года. В этом случае Анне выгоднее попросить рассрочку и оплатить 50 000 рублей в декабре 2023 года, а оставшиеся 50 000 рублей — в январе 2024 года. В сумме за 2 года за вычет на обучение ребёнка Анна получит (50 0000 ∙ 0,13) + (50 000 ∙ 0,13) = 13 000 рублей на карту. Если же Анна внесёт всю сумму в декабре 2023 года, то возврат налога составит всего 6500 рублей».

Вернуть кредитные деньги на образование ребёнка

И неожиданный вариант — получить вычет за кредит на образование

Сергей Иванов, налоговый консультант, эксперт в области налогового права:

«Взяли образовательный кредит и государство оплатило его часть? На эти “расходы” тоже можно получить вычет! Нужно только получить у банка платёжное поручение, подтверждающее, что банк перевёл деньги образовательному учреждению».

Вот и все лайфхаки на сегодня. Желаем вам терпения и уверенности! С ними и лайфхаками из этой статьи вы сможете получить максимальный налоговый вычет за образование вашего ребёнка. А если хотите больше полезных лайфхаков про образование и воспитание детей, подписывайтесь на полезную рассылку нашего журнала.

13 ноября 2023

13 ноября 2023  6 490

6 490

Статья

Статья